Akciové trhy poslední dobou zažívají poměrně velké poklesy. Týká se to rovněž indexu S&P 500, který patří mezi hlavní americké indexy. Vysoké propady a volatilitu posledních měsíců může nezkušený investor vnímat jako riziko, ten zkušený v ní naopak vidí příležitost. Medvědí trh poskytuje připraveným investorům příležitost nakupovat akcie se slevou.

Index S&P 500 od začátku letošního roku zaznamenal poklesl o více než 20 % a dostal se tak do medvědího trhu. Tímto pojmem se označuje stav, kdy dojde k poklesu finančního trhu nebo indexu (jako například S&P 500) o více než 20 % od svého posledního maxima. Graf níže jasně ukazuje pokles indexu S&P 500 od začátku letošního roku, kdy z historicky nejvyšších hodnot přesahujících 4700 bodů propadl na současnou úroveň kolem 3700 bodů.

Graf: Vývoj indexu S&P 500

Zdroj: Freedom Financial Services

Zdroj: Freedom Financial Services

Historie nám jasně ukazuje příklady, jak dlouho může propad indexu S&P 500 trvat. „Akciový index S&P 500 byl od roku 1928 v medvědím trhu celkem čtrnáctkrát,“ vzpomíná Zdeněk Bartoš, produktový manažer Freedom Financial Services. „Pokud bychom vynechali první čtyři medvědí trhy, kde se jedná o meziválečná, válečná a poválečná léta a počítali pouze posledních deset medvědích trhů (které jsou blíže našemu současnému ekonomickému období) dojdeme k průměrné době trvání medvědího trhu 387 dní,“ dodává Zdeněk Bartoš. Investor tak musí počítat, že i aktuální patnáctý medvědí trh bude s velkou pravděpodobností probíhat podobnou dobu přesahující jeden kalendářní rok.

Tabulka: Index S&P 500 – období medvědího trhu

Zdroj: Freedom Financial Services

Zdroj: Freedom Financial Services

Načasování konce medvědího trhu

Poklesy v průběhu medvědího trhu mohou být děsivé i pro zkušené investory. Je však potřeba nepodléhat panice a chovat se racionálně. Jednou z nejhorších investorských chyb je prodej v období korekce trhu. Index S&P zažil propady mnohokrát, ale téměř vždy přišel býčí (růstový) trh, který tyto ztráty smazal. „S medvědím trhem zpravidla přichází recese, a to představuje příležitost k nákupu. Pokoušet se však načasovat nákup není moudré,“ upozorňuje Zdeněk Bartoš z Freedom Financial Services. „Nikdy nebudeme vědět, zda už jsme na dně a přichází býčí (růstový) trh, proto je nejlepší pravidelně investovat a průměrovat tak cenu. Přestože propady jsou bolestivé, medvědí trhy jsou přirozenou součástí investování,“ dodává Zdeněk Bartoš.

Chcete dosáhnout cíle? Odborníci radí zůstat na cestě

Každý investor, který to s akciovým investováním myslí vážně, musí počítat s tím, že investuje peníze

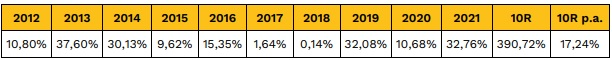

na dlouhou dobu. Při desetiletém a delším investičním horizontu se pak i roční období poklesu stává krátkou epizodou. Důležitý je dlouhodobý horizont. Pokud se podíváme například na fond iShares Core S&P 500 UCITS ETF USD, který kopíruje americký akciový index S&P 500, tak jeho průměrný desetiletý výnos dosáhl 17,24 % p.a. To je hodnota, která výrazně překonávala inflaci minulého období a může se postavit i současné abnormální dvouciferné inflaci. I když letošní rok přinese korekci výkonnosti, z dlouhodobého horizontu příštích deseti a více let se dají očekávat podobné hodnoty průměrné výkonnosti.

Tabulka 2: Výkonnost fondu iShares Core S&P 500 UCITS ETF USD přepočtena do CZK

Zdroj: Freedom Financial Services

Zdroj: Freedom Financial Services

„Pohled na historický vývoj nabízí zajímavé informace. To, že jednou přijde medvědí trh s obdobím korekce je u akciových trhů jisté. Je však nemožné předpovědět, kdy přesně může dojít k poklesu, jak dlouho bude pokles trvat a jak hluboký bude,“ uvádí Zdeněk Bartoš. „Mnohem důležitější je, že toto období poskytuje připraveným investorům příležitost nakupovat akcie se slevou a v následujících obdobích růstu, které dříve nebo později přijdou, tak výrazně zvýšit hodnotu svého portfolia,“ dodává závěrem Zdeněk Bartoš.

Zdroj: Freedom Financial Services