Čím více peněz na účtu, tím pravděpodobněji ho vlastní muž. Zatímco u nižších sum je bohatství na účtech klientů a klientek docela vyrovnané, u vyšších částek už dominují muži.

Ukazují to data UniCredit Bank. Banka navíc realizovala i orientační průzkum, z kterého vyplývá, že české ženy řídí rodinné rozpočty, spoří, myslí na budoucnost a mají zdravé sebevědomí v oblasti financí i investicí. Dosáhnout vlastního pocitu finanční nezávislosti jim ale trvá déle a zpravidla nenaspoří tolik peněz jako muži.

Podle dat se bohatství hromadí na účtech mužů, nůžky se s výší majetku rozevírají více v jejich prospěch

Při objemu peněz na účtech klientů UniCredit Bank je poměr žen a mužů v kategorii od 1 250 000 do 2 500 000 korun 44:56. Při aktivách od 2,5 milionu do 7,5 milionu korun je poměr už 40:60 ve prospěch mužů, zatímco při objemu 7,5 – 12,5 milionů korun tvoří ženy držitelky třetinu (33,5 %). Rozdíl je ještě výraznější při sumách nad 12,5 milionů korun. Ukazují to statistiky UniCredit Bank o zůstatcích na účtech klientů, včetně podílových fondů, ale i zkušenosti v segmentu privátního bankovnictví, které obsluhuje nejmajetnější klientelu.

„Čím vyšší sumu má klient na účtu, tím je pravděpodobnější, že majitelem účtu je muž. Na běžných a spořicích účtech se sumami do 2,5 milionu korun je poměr mužů a žen jakožto vlastníků účtu téměř vyrovnaný. Při aktivách nad 12,5 milionu korun jsou už nůžky otevřené velmi výrazně, poměr je 26 ku 74 ve prospěch mužů jako vlastníků,“ uvádí Petr Plocek, mluvčí UniCredit Bank.

Ženy drží rodinné peněženky a myslí na budoucnost

I přes nižší aktiva, které ženy spravují, z průzkumu mezi českými ženami také vyplynulo, že se 8 z 10 respondentek stará o domácí finance bez ohledu na velikost domácnosti. Právě ženy platí účty, spravují domácí rozpočet a podílejí na rozhodování o investicích a velkých nákupech.

K zajištění sebe a rodiny aktivně využívají pojistné produkty. Polovina (49,1 %) českých žen má pojištění domácnosti, téměř třetina (30,5 %) má uzavřeno tradiční životní pojištění a desetina (9,7 %) má životní pojištění s investiční složkou. Důchodové připojištění má zřízeno každá čtvrtá Češka (41,9 %).

Důvodů, proč jsou ženy méně aktivní při investování a zhodnocování a více spoří, může být několik.

„Ženy mohou strávit velkou část svého života na mateřské dovolené, jako svobodné matky nebo v zaměstnáních, které jsou méně placené, ale umožňují jim být doma s dítětem, jsou-li nemocné. To může formovat vztah k penězům a postoj ‚raději vrabec v hrsti než holub na střeše‘. Proto je pro ně lepší zacházet s penězi tak, aby nebyly příliš výnosné, ale zároveň nebyly riskantní, aby případně neohrozily finanční stabilitu rodiny,“ komentuje rozdíly v přístupu k financím psycholožka Martina Viewegová.

Ženy jsou při správě svých financí opatrnější a zmiňují nedostatek informací

Českým ženám chybí dostatek informací, pokud jde o zhodnocování peněz, udávají v jarním průzkumu UniCredit Bank.

Běžné spořící účty jsou stále mezi ženami nejoblíbenější, využívá jich každá sedmá Češka (72,4 %). Na popularitě získávají i pravidelné investice (23,6 %) a termínované vklady (11,8 %).

Finančně nezávislá? České ženy mají investiční důvěru až s blížící se třicítkou

Podle psychologů se formuje postoj k financím a nezávislosti už v dětství. V některých rodinách bylo vedení k finanční gramotnosti založeno na genderových stereotypech vycházejících z představy, že muž bude živitelem rodiny a žena se nemusí orientovat v penězích, upozorňují. Časy se ale mění. Jak tedy dnes vnímají české ženy samy sebe a jak sebevědomě zacházejí s penězi?

Podle psychologů se formuje postoj k financím a nezávislosti už v dětství. V některých rodinách bylo vedení k finanční gramotnosti založeno na genderových stereotypech vycházejících z představy, že muž bude živitelem rodiny a žena se nemusí orientovat v penězích, upozorňují. Časy se ale mění. Jak tedy dnes vnímají české ženy samy sebe a jak sebevědomě zacházejí s penězi?

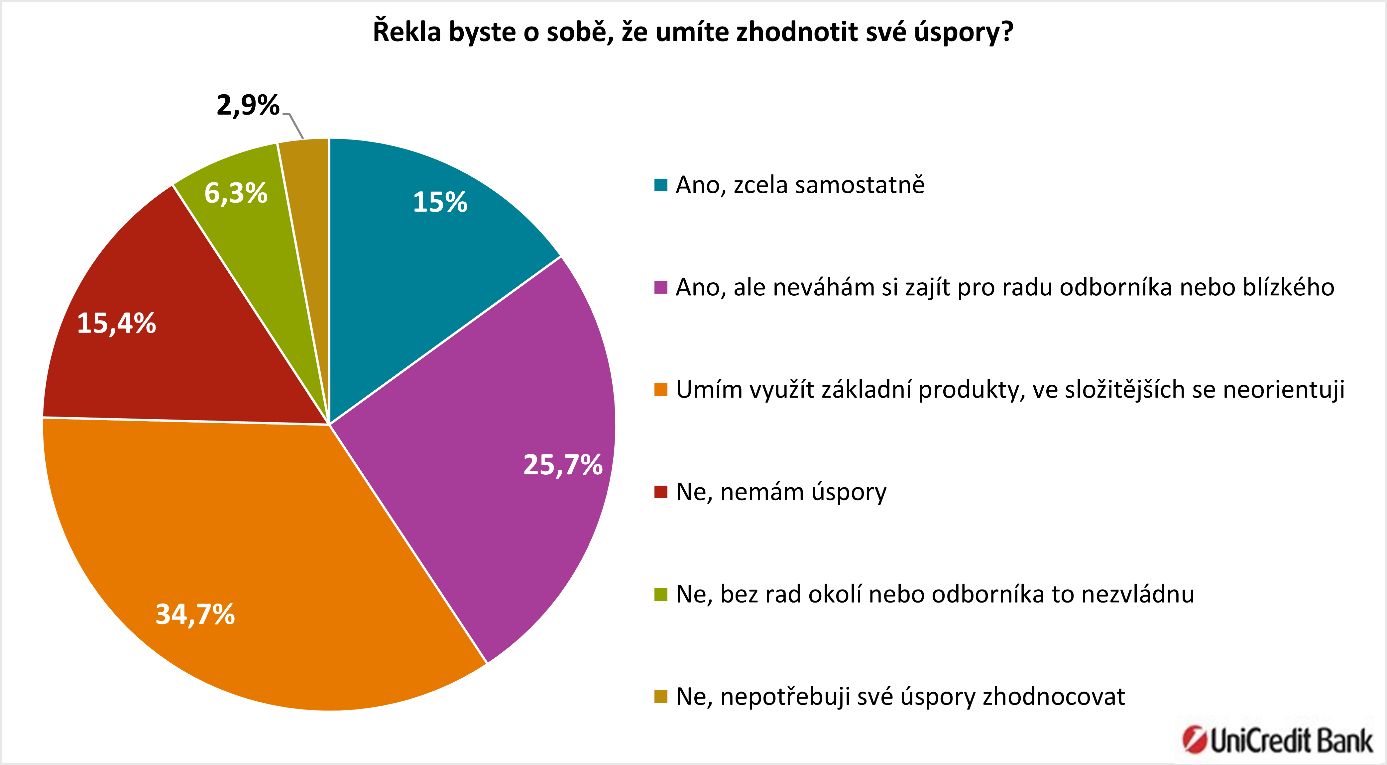

Podle průzkumu si 6,3 % vůbec nevěří při zhodnocování peněz a potřebuje pomoct. Pouze 2,9 % žen si myslí, že své úspory zhodnocovat nepotřebuje. 15,4 % ani nemá vlastní úspory na to, aby je mohly zhodnotit, zatímco třetina žen (34,7 %) dokáže využívat jen základní produkty, jako jsou termínované vklady a pravidelné investice.

Další čtvrtina (25,7 %) tvrdí, že dokážou řídit zhodnocování pomocí různých produktů po konzultaci s odborníkem anebo se svými blízkými, kteří jsou zkušenější. Úplnou sebejistotu pociťuje 15 % respondentek, z nichž jsou si nejjistější v investování ty ve věkové skupině mezi 27 a 35 lety.

UniCredit Bank v této souvislosti upozorňuje na koncept otevřené architektury UniCredit onemarkets Fund. Banka jej už loni spustila s úspěchem pro vyšší privátní segmenty a nyní jej nasadila do celé pobočkové sítě. Výběr osvědčených zvučných jmen, největších správců aktiv na světě jako například Allianz Global Investors, Amundi, BlackRock, Fidelity, JP Morgan nebo PICTET – se kterými od nynějška dostala možnost investovat široká veřejnost. Kromě toho fondy aktivně spravují zkušení a certifikovaní manažeři, kteří dokážou klientky i klienty upozornit na vhodný čas na nákup nebo prodej.

Formou otevřené architektury přinášíme našim klientům ve střední a východní Evropě to nejlepší z investičního světa tím, že delegujeme fondový management na velké a osvědčené správce. Největší přidaná hodnota je v know-how takových správcovských společností. Onemarkets Fund je naše vlastní řešení, které zastřešuje samotnou technickou stránku fondu.

Chuť investovat je vázaná na příjem

Ochota investovat přímo souvisí také s dostupnými finančními prostředky a pocitem finanční nezávislosti. Pocit nezávislosti obvykle souvisí s výší pravidelného příjmu a schopností odložit si část peněz stranou.

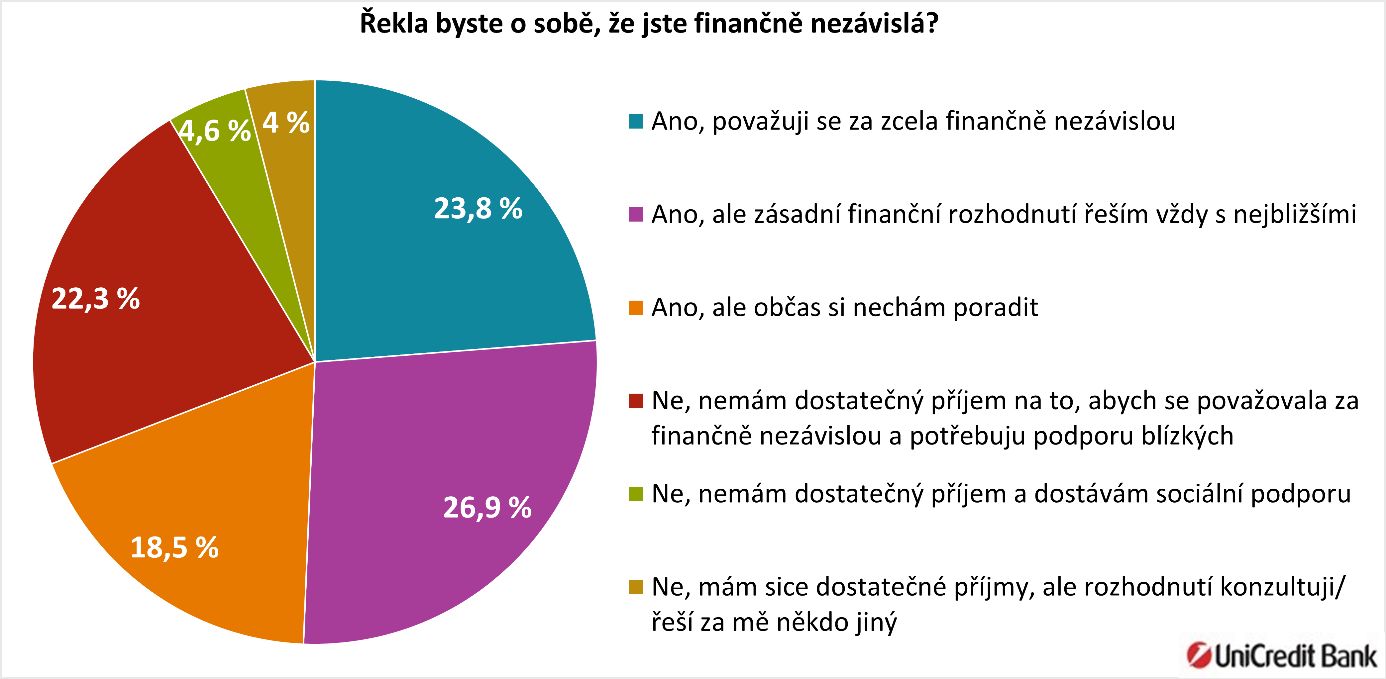

Pocit finanční závislosti na jiných se u českých žen vytrácí přechodem do práce a nasbíranými zkušenostmi. Dvě nejstarší generace žen, tedy ve věku mezi 45 a 53 lety a mezi 54 a 65 lety, vykazují nejvyšší podíl těch, které se hodnotí jako finančně samostatné a nezávislé na radách okolí (25,6 % a 31,6 %). Při pohledu na celou věkovou kategorii lze říct, že se takto cítí celkem 23,8 % respondentek.

Pocit finanční závislosti na jiných se u českých žen vytrácí přechodem do práce a nasbíranými zkušenostmi. Dvě nejstarší generace žen, tedy ve věku mezi 45 a 53 lety a mezi 54 a 65 lety, vykazují nejvyšší podíl těch, které se hodnotí jako finančně samostatné a nezávislé na radách okolí (25,6 % a 31,6 %). Při pohledu na celou věkovou kategorii lze říct, že se takto cítí celkem 23,8 % respondentek.

Více než čtvrtina (26,9 %) dotázaných se považuje za finančně nezávislé, ale důležitá finanční rozhodnutí vždy probírají se svými blízkými. Pro radu odborníka si občas zajde 18,5 % respondentek.

22,3 % respondentek průzkumu UniCredit Bank uvedlo, že nemá dostatečný příjem na to, aby se považovaly za finančně nezávislé, a při správě svých peněz potřebují pomoc partnera nebo rodičů. Nejčastější je tento problém u nejmladší generace žen ve věku 18 až 26 let, které často ještě studují. Dalších 4,6 % pobírá sociální podporu a za nezávislé se proto nepovažuje. Zbývající 4 % sice mají dostatečné příjmy pro pocit nezávislosti, s rozhodnutími si ale nevěří a nechávají je na jiných.

Zdroj: UniCredit Bank

O průzkumu

Průzkumu na téma Finanční nezávislost žen se účastnil reprezentativní vzorek 525 respondentek z celé ČR ve věkovém rozmezí od 18 do 65 let. Proběhl v březnu 2024. Sběr dat byl realizován prostřednictvím aplikace Instant Research agentury Ipsos.