Pomáhal jsem poradce připravit na povinnou zkoušku podle zákona ZPKT. Na školení jsme narazili na otázku, jestli má zlato nižší/ vyšší historické výnosy než akcie a jestli má nižší/ vyšší míru rizika než akcie. Kolem otázky se vedla debata. Podívejme se, jak to tedy je.

V sadě otázek ČNB pro zkoušky je otázka: jaké jsou charakteristiky investice do zlata ve srovnání s investováním do fondů akcií vyspělých trhů v dlouhodobém horizontu:

a) Zlato má vyšší výnosy a více kolísá než akciové fondy

b) Zlato má vyšší výnosy a méně kolísá než akciové fondy

c) Zlato má nižší výnosy a více kolísá než akciové fondy

d) Zlato má nižší výnosy a méně kolísá než akciové fondy

Můžete si zkusit tipnout nebo si můžete odpověď přečíst v článku.

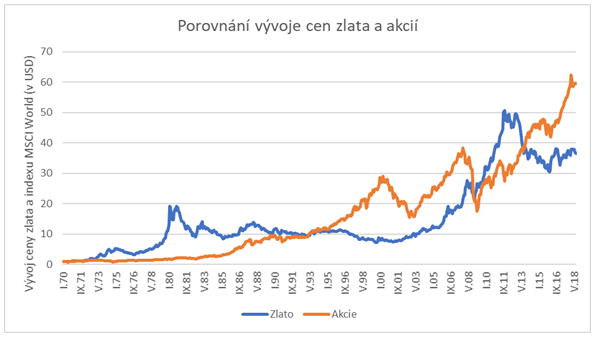

Akcie dosahovaly vyšších výnosů (viz graf)

Akcie – index MSCI World (včetně dividendy) v USD, zdroj:MSCI.com, Zlato – cena zlata v USD, zdroj: datahub.io

Akcie – index MSCI World (včetně dividendy) v USD, zdroj:MSCI.com, Zlato – cena zlata v USD, zdroj: datahub.io

Průměrný výnos (p.a.):

• Zlato + 7,7 %

• Akcie + 8,8 % p.a.

Při porovnání výnosů ale hraje velkou roli to, na jaké období se díváme. Vzali jsme období od roku 1970, které je zlatu příznivější. Začínáme tedy v době, kdy zlato nebylo plně volně obchodované a kdy mělo fixní kurz. Na počátku 70.let došlo k velkým finančním změnám (například konec Bretonwwodského systému), což vedlo k růstu cen zlata z 35$ na 164$, tedy skoro 5násobek.

Ceny zlata porovnáváme s vývojem světových akcií, měřeným indexem MSCI World. Jedná se tedy o světové akcie, nikoli pouze americké. Bereme tedy co nejvyšší diverzifikaci a co nejlepšího reprezentanta, abychom popsali světové akcie. U indexů nezapomínáme na dividendu, což je častý nešvar některých porovnání. Pokud chci cokoli porovnat s výnosem akcií, nesmím na dividendy zapomínat.

Když se vrátíme k otázce, můžeme za správnou odpověď označit tu, která přisuzuje akciím vyšší dlouhodobé výnosy, než má zlato. Platí to pro horizont 40 let, platí to pro většinu kratších horizontů. Samozřejmě najdeme například 10letá období, kdy zlato mělo vyšší výnosy.

Zlato má také vyšší riziko, i když ho měříme různými způsoby:

Riziko se ve financích často měří volatilitou měsíčních výnosností. Pro krátkodobý pohled je to použitelný parametr, pro dlouhá období nikoli.

Podle rizika jako měsíční volatility výnosů je zlato rizikovější.

• Volatilita akcií = 14,56 % p.a.

• Volatilita zlata = 17,44 % p.a.

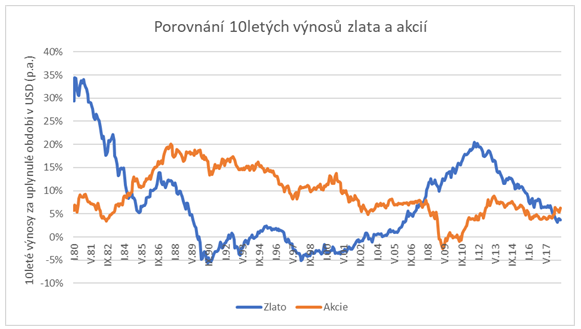

Jak jsme na tom při pohledu na dlouhodobější riziko? Výnosy (ceny) kterého aktiva dlouhodobě více kolísají?

Akcie – index MSCI World (včetně dividendy) v USD, zdroj:MSCI.com, Zlato – cena zlata v USD, zdroj: datahub.io. Datum na grafu znamená konec desetiletého období.

Akcie – index MSCI World (včetně dividendy) v USD, zdroj:MSCI.com, Zlato – cena zlata v USD, zdroj: datahub.io. Datum na grafu znamená konec desetiletého období.

Akcie mají vyrovnanější statistiku 10letých výnosů. 10leté výnosy byly:

• pro akcie -2,5 % p.a. až 20 % p.a.,

• pro zlato – 5,6 % až 34,5 % p.a.

Zlato má opět vyšší rozptyly výnosů a jeho 10leté výnosy jsou tak volatilnější, tedy rizikovější. Jen pro zajímavost, výnos – 5,6 % p.a. po dobu 10 let znamená celkový pokles investice o 44 %. To znamená, že při investici do zlata jste také někdy měli z investovaných 10 000 USD jen 5600 USD.

Ještě zajímavější další pohled na to, jak často byly 10leté výnosy záporné:

• Akcie na 10 letech prodělaly jen ve 3 % případů, v 97 % byly kladné,

• Zlato prodělalo na 10letém horizontu ve 28 % případů.

Pokud je pro klienta riziko, že přijde o peníze (v horizontu 10 let), pak je zlato opět rizikovější investicí. Akcie byly na 10 letech ve ztrátě jen výjimečně (ve 3 % případů), zlato daleko častěji (28 % případů). Zlatu by nic nepomohlo ani protažení investičního horizontu na 15 nebo 20 let. Na těchto horizontech byly akcie vždy v zisku, zlato bylo často (asi v ¼ případů) ve ztrátě.

Správná otázka z testu pro zkoušky dle ZPKT je, že zlato bylo dlouhodobě méně výnosné a více rizikové než investice do světových akcií.

Petr Syrový, lektor KFP

Hezky zpracované, díky!