Hypoteční trh v měsíci říjnu potvrdil svou kondici. Totiž potvrdil svou mizernou kondici. Úrokové sazby zůstávají víceméně beze změn, objemy poskytnutých hypoték zase o něco klesly. Světlo na konci tunelu zatím nevidíme. Snad to není tím, že by někdo konec tunelu zazdil.

Říjen 2022 – data z hypotečního trhu

Úrokové sazby během října 2022 u většiny bank stagnovaly. Pokud někde došlo ke změně, byla spíše k horšímu.

Trh s hypotečními úvěry, aktuálně ve stadiu klinické smrti, není prostředím, kde by zuřil konkurenční boj. Není příliš o co bojovat. Rok 2022 je tak jako tak ztracen.

Česká národní banka v novém obsazení nechává repo sazbu na úrovni 7 % a na svém nadcházejícím měnověpolitickém zasedání 3. listopadu nechá zřejmě repo sazbu bez zásahu.

Heslem dne tedy zůstává čekání na změnu.

Celý trh čeká na nějaký významný impuls. Sazby jsou vysoké a nezdá se, že by se v následujících měsících dala očekávat změna.

Nabídka nemovitostí existuje, ale nenalézá snadno odpovídající poptávku. A to ani za cenu slev. I když existují zájemci o koupi, kteří mají hotovost, není jich dost. To, že na trhu téměř nejsou zájemci o koupi s využitím hypotéky, se na situaci zřetelně podepisuje.

Situaci okolo bydlení však lidé musí řešit. Ať už tak, nebo tak. A nelze-li dosáhnout na vlastní bydlení, zbývá nájem nebo kompromisy typu bydlení s rodiči apod. Realitní makléře tedy pozorují růst zájmu o nájem a rostoucí zájem o nájmy tlačí ceny nájemného vzhůru. V určitou chvíli by mohly nemovitosti na hypotéku opět začít dávat lepší smysl. Ale dokud úrokové sazby neklesnou alespoň na nějakých 4,5 %, nedá se čekat zlepšení. I když pro část klientů by hypotéka i za stávajících sazeb byla přijatelná, mnohdy vzniká problém v tom, že na ni díky vysokým nákladům prostě nedosáhnou.

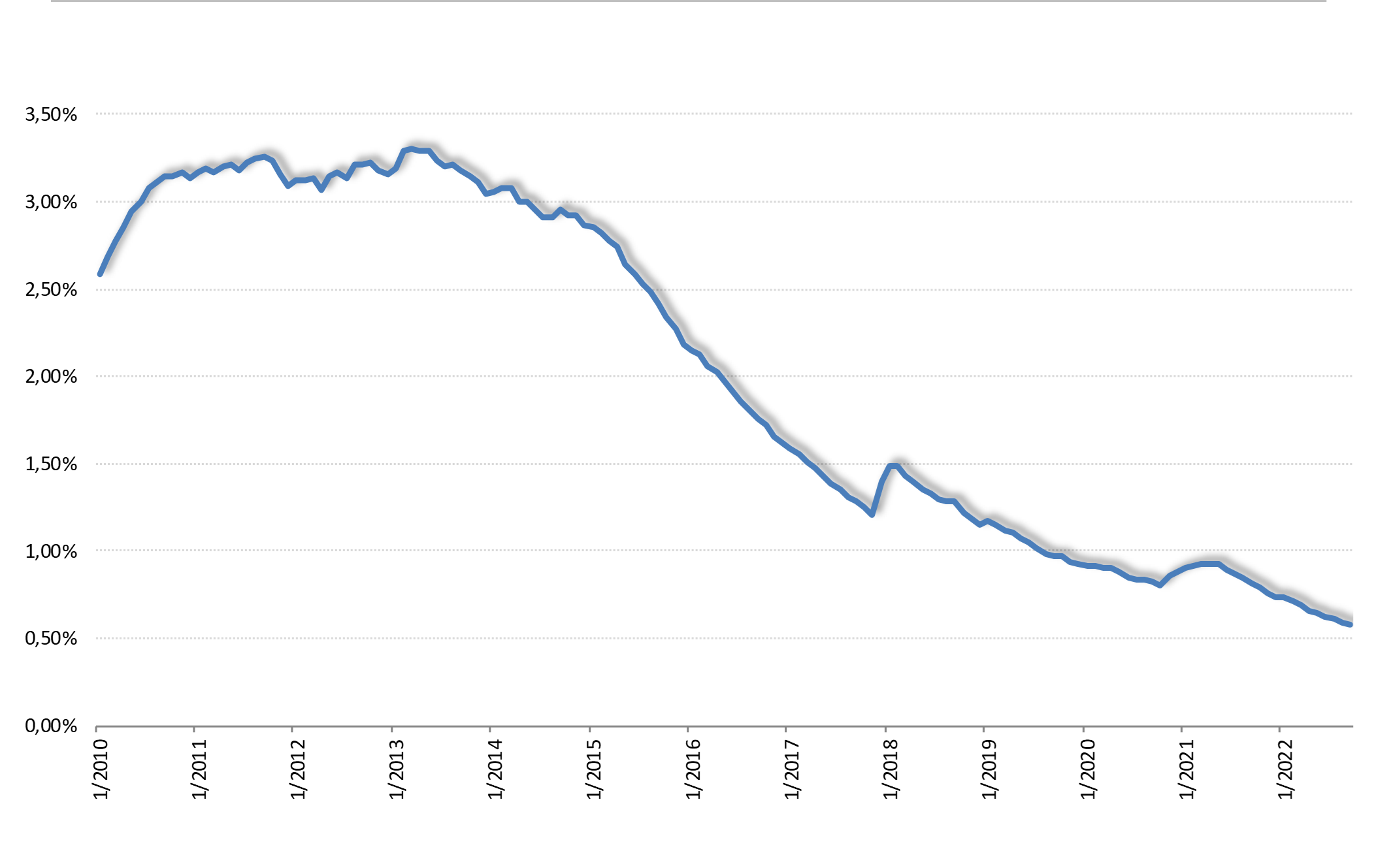

Jedinou optimistickou zprávou v oblasti hypotečních úvěrů tak je fakt, že podíl hypotečních úvěrů, které jsou ohroženy potížemi se splácením, se drží na historicky nejlepších hodnotách.

Aktuální výše nevýkonných hypotečních úvěrů je lehce nad 9 mld. Kč, což je 0,58 % celého hypotečního portfolia. Podotýkám, že to automaticky neznamená, že by tyto úvěry neměly být splaceny a lze je považovat za „ztracené“.

Následující graf ilustruje vývoj nevýkonných úvěrů od roku 2010:

Autor je místopředseda představenstva Gepard Finance