Bezmála čtvrtina Čechů letos uvažuje o pořízení vlastní nemovitosti, nejčastěji rodinného domu nebo bytu. Jde zejména o mladé lidi do 33 let. Polovina z nich chce k financování využít hypoteční úvěr, necelá čtvrtina pak vlastní zdroje. Rekonstrukci domu či bytu letos plánuje 41 % lidí. Více než polovina z nich k tomu použije vlastní úspory, zatímco hypotéku chce využít jen necelá pětina. Faktem ale je, že 37 % těchto potenciálních žadatelů o hypotéku na vlastní nemovitost či na rekonstrukci by nyní podmínky získání hypotéky nesplňovalo.

Vyplývá to z květnového průzkumu, který provedla výzkumná agentura IPSOS pro společnost Broker Consulting na reprezentativním vzorku 1019 respondentů ve věku 18 až 60 let a který byl představen na tiskové konferenci spojené s panelovou diskusí s osobnostmi z řad finančních institucí.

Průzkum dále ukázal, že nejčastěji mají lidé zájem o nemovitost do 5 milionů korun, na níž si plánují vzít hypotéku do 4 milionů korun. 83 % z nich počítá s tím, že její splátky nepřesáhnou 20 tisíc korun měsíčně. Představa zájemců o úvěr na bydlení o jejich měsíční splátce však často neodpovídá realitě.

Dle očekávání vede u respondentů pětiletá doba fixace, hned za ní je ale překvapivě vysoký zájem o fixaci na deset a více let. „Lidé, kteří preferují takto dlouhou fixaci, očekávají, že se současný trend rostoucích úrokových sazeb udrží ještě mnoho let. Ve své podstatě se opakuje scénář z roku 2008, kdy lidé v panice z dalšího vývoje sazeb také fixovali na velmi dlouhou dobu,“ uvádí Martin Novák, hlavní analytik Broker Consulting. Tehdy i nyní se do ekonomických úvah lidí podstatnou měrou propisuje strach a neznalost vývoje úrokových sazeb. Každopádně je překvapivé, jakou rychlost nabralo v posledních měsících právě zvyšování úroků úvěrů na bydlení.

Rekordně vysoké sazby hypoték

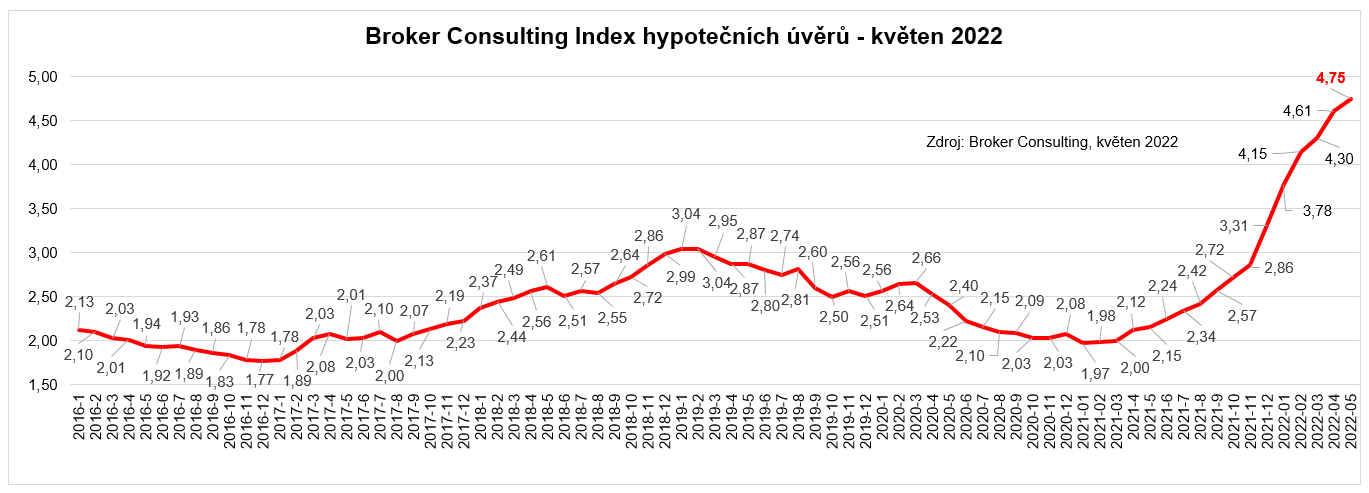

Úrokové sazby jdou nahoru již od ledna minulého roku, jak ukazuje Broker Consulting Index hypotečních úvěrů. Podle Martina Nováka lze pokles úrokových sazeb reálně očekávat nejdříve počátkem příštího roku. Aktuální úrokové lístky bankovních domů ovšem mluví o ještě mnohem horší situaci. Sazby pro klienty se totiž pohybují mezi 5 a 6 % p. a.

„Průzkum potvrzuje neutuchající zájem Čechů o kvalitní vlastní bydlení i v období vyšších úrokových sazeb. Klienti si uvědomují horší dostupnost nových hypoték. Banky proto očekávají vyšší zájem o výstavby a rekonstrukce přinášející bydlení s energeticky úspornějším provozem,“ říká Vlastimil Nigrin, místopředseda představenstva Hypoteční banky.

Řada lidí se letos chystá svůj dům nebo byt zrekonstruovat. Nemovitost k rekonstrukci má nejčastěji hodnotu do 4 milionů korun a v případě využití hypotéky by lidé nejčastěji žádali 3 miliony korun. V tomto případě očekává 75 % respondentů, že měsíční splátky hypotéky na rekonstrukci nepřesáhnou 15 tisíc korun. Také oni nejvíce preferují fixaci na pět let, ale i deset let.

Z průzkumu dále vyplynulo, že 5 % lidí se letos dotkne refixace hypotéky, nejčastěji jde o lidi ve věku 42 až 49 let. Ti se samozřejmě musí připravit na vyšší měsíční splátky, než jaké měli dosud. Nejčastěji počítají s novou měsíční splátkou do 10 tisíc korun (44 % z nich), případně do 15 tisíc korun (31 % z nich). Pro příklad, u úvěru z roku 2017 za 3 miliony korun a sazbě kolem 2 % klient splácel 11 088 korun. Po pěti letech splácení při sazbě 6 % se již musí připravit na splátku 16 855 korun.

A není to jediný výdaj v souvislosti s bydlením, který majitele hypoték čeká. Vzhledem k extrémnímu růstu cen bytů i rodinných domů je v České republice zhruba 70 % podpojištěných nemovitostí – o více než 20 % je podpojištěno 56 % nemovitostí, o 50 a více procent je podpojištěno 15 % nemovitostí (Zdroj: ČAP)

Z průzkumu vyplynulo, že více než třetina potenciálních žadatelů (37 %) o hypotéku na vlastní nemovitost či na rekonstrukci by nyní zpřísněné podmínky stanovené ČNB nesplňovala. Martin Novák dodává: „Primární problém ovšem nevidím v podmínkách daných ČNB, ale v opravdu značném růstu úrokových sazeb. Vysoká sazba okolo 6 % p. a. zvýší oproti loňskému roku splátku úvěru, kvůli čemuž klienti na úvěr nemusí dosáhnout.“

Podmínky ČNB komentuje Michal Skořepa, ekonom České spořitelny: „Limity na hypotéky jsou z pohledu zájemců samozřejmě nepříjemné. Na druhou stranu ale právě v období jako je třeba to současné, kdy při refixování prudce rostou splátky existujících hypoték, si můžeme představit, kolik domácností by se dostalo do fatálních potíží, pokud by ČNB v minulosti žádné limity neuplatňovala.“

Uskromnit se kvůli hypotéce

Ti, kteří nová kritéria pro hypotéky splňují, se navíc budou muset připravit na určité odříkání. Výsledky průzkumu totiž jasně prokázaly, že se hypotéka odrazí v životní úrovni Čechů. Většina respondentů očekává, že se kvůli ní bude muset finančně uskromnit, ať už to bude odložení letošní dovolené, nákupu nového auta, omezení výdajů na kulturu, sport a koníčky, ale také na domácnost. Nejvíce to očekávají ti, kteří hypotéku plánují na rekonstrukci (78 %), dále ti, kteří letos refinancují/ refixují (71 %). Stejně tak počítá s omezením výdajů i 70 % těch, kteří chtějí hypotékou financovat nákup vlastní nemovitosti.

Průzkum se také zabýval otázkou spokojenosti a přístupu Čechů k vlastnímu bydlení. V současné době je se svým bydlením spokojeno 48 % populace. Výsledky dále ukázaly, že lidé vnímají pojem „spokojené bydlení“ mnohem více pocitově než materiálně. Nejčastěji jej popisují jako příjemnou lokalitu, kam se rádi vracejí a kde panují dobré rodinné i sousedské vztahy. Typickou potřebu Čechů vlastnit nemovitost potvrzuje 73 % respondentů, pro které má spokojené bydlení podobu vlastního domu, nejčastěji na vesnici (38 % z nich), ve městě (22 %) či na samotě (13 %).

Spokojenost lidí s bydlením se přirozeně mění v závislosti na socioekomických aspektech a na situaci, která panuje na trhu s bydlením. Ta v současnosti není příliš uspokojivá a s největší pravděpodobností ani nelze očekávat její brzké zlepšení. Příčinu komplikované situace na trhu s bydlením vidí Češi nejčastěji v rostoucích cenách nemovitostí (54 % z nich), stavebních materiálů a prací (50 %). Dalším důvodem je podle nich zdražení hypoték ze strany bank a poskytovatelů úvěrů (30 %). Zajímavé je, že téměř čtvrtina z nich (24 %) vnímá současnou špatnou situaci v oblasti bydlení jako důsledek války na Ukrajině. Jde nejčastěji o věkovou skupinu nad 42 let a lidi s výučním listem.

„Válečný konflikt není jediným důvodem, proč dál raketově rostou ceny stavebních materiálů, pokud vůbec je potřebný materiál na skladě. Výroba stavebních materiálů je obecně velmi energeticky náročná a růst cen energií, který již započal v loňském roce, se závažným způsobem promítá nejen do cen, ale i dostupnosti materiálů. Důvod, proč i v průběhu nejsilnějších koronavirových vln nepřetržitě rostly ceny nemovitostí, nejsou ale jen ceny stavebních materiálů a stavebních prací. Zásadnějším důvodem je nedostatečná nabídka bytů – podle mých odhadů chybí na trhu už přes sto tisíc bytových jednotek v důsledku nedostatečné výstavby – a chybějící alternativy k vlastnickému bydlení od družstevních po obecní byty,“ usuzuje Helena Horská, hlavní ekonomka Raiffeisenbank a členka NERV.

Zdroj: Broker Consulting, Poradci-sobě.cz